瑞幸造假暴跌深埋158家持股机构,站台股东早已辞任或抛售套现

北京时间4月2日深夜,瑞幸咖啡(LK.US)自曝内部人员伪造22亿元交易额。事件爆发后,瑞幸股价盘前一度大跌超过85%并触发熔断,开盘后,瑞幸因六次盘中熔断暂停交易。

一位创业公司创始人在朋友圈评论称:“本分踏实做业务的公司会被害死。”

多位接受第一财经记者采访的投资界人士称,此次瑞幸暴雷事件影响很糟糕,尤其对正在募资的基金、筹备赴美上市的创业公司、以及已上市的中概股公司等,均造成恶劣的信誉影响。经此事件,投资人与机构应自省是否坚持价值投资,还是沉浸于炒作与造假的资本运作模式。

值得注意的是,第一财经记者发现,多位曾为瑞幸咖啡市值与商业模式、上市荣光站台的机构投资人早已通过离任与抛售等方式,一定程度上远离瑞幸。

此外,虽然瑞幸此次通过内部特别调查委员自爆,但财务造假具体如何通过一位COO实现、委员会主席涉嫌多项欺诈指控等疑点仍未得到解答。

截至收盘,瑞幸咖啡下跌75.57%,报6.40美元,市值16亿美元。

荣光时站台雪崩时离场

瑞幸机构投资人跨涉国际知名投行与对冲基金。Wind数据显示,截至2019年12月31日,共有158家机构投资者持有瑞幸咖啡股票,相较2019年第三季度末新增64家机构进入场,如今它们一律被埋坑底。明细一栏显示,截至2019年年底,12家持有瑞幸超过千万股股票的机构包括美国银行、瑞银等,以及Capital Research Global Investors(全球资本研究投资者基金)、LONE PINE CAPITAL LLC(孤松资本)等。

国内代表性基金中,持股比例位列第六位的愉悦资本创始及执行合伙人刘二海公开表示,“我和钱治亚(瑞幸咖啡创始人兼CEO)一股股票都没卖,舍不得。”

不过在今年,曾表示“舍不得卖掉一股”的刘二海及愉悦资本正在撤离瑞幸。自2月10日开始,瑞幸连续发布15条“超过5%披露”重要公告,涉及股东股权事宜。3月27日,瑞幸宣布任命两名新的独立董事,刘二海卸任审计委员会成员。

同样在悄然套现离开的,还有瑞幸另一大机构股东大钲资本。

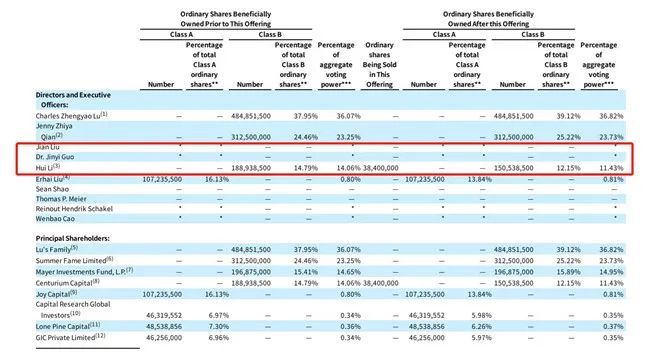

今年1月8日,瑞幸向SEC提交文件,申请后续发行1200万股美国存托股票(ADS),且拟发行4亿美元2025年到期的可转高级债券。大钲资本当时减持瑞幸3840万股,持股比例从14.06%下降至12.15%,套现2.3亿美元。大钲资本方面彼时回应称,减持后已收回当初对瑞幸资本的投资成本。

近期,黎辉与大钲资本再抛售4400万股瑞幸股票(ADS),持股比例下降到8.59%。但剩余仓位此次暴跌仍难逃被埋命运。截至发稿,愉悦资本、大钲资本方面暂未对瑞幸事件予以回应。

2月14日SEC文件显示,第一大股东陆正耀、郭丽春夫妇持股占比23.9%,第二大股东钱治亚持股占比15.4%,根据瑞幸跌幅测算,前两大股东损失均在十亿美元上下。

云九资本合伙人王京对第一财经记者表示,瑞幸财务造假事件是一件非常糟糕的事情,不仅是对瑞幸咖啡本身,更突显资本在其中扮演的角色“玩得太过”,忽略了商业本质与零售本质,因此暴雷事件并不意外。

另外,瑞幸暴雷对中国创投行业来讲,王京认为也将产生非常大负面影响,极大影响中国概念股在美国上市,影响机构与股民对中概股的信任。王京表示中国基金投资人应努力避免此类造假、炒作的纯资本运作模式,因为该类行为最终都将被曝光,“看上去是舌尖上跳舞的人获得了利益,但实际影响的在整个国内企业在资本市场的形象与信誉。”另外一层影响在于,该事件会使LP(有限合伙人)对GP(普通合伙人)的诚信极大减分,“如果我是LP,我不会投资这样的GP。”

另外一位不愿具名的VC总裁级人士对第一财经记者表示,此次事件发生后,持有瑞幸的长线基金、尤其在去年选择相信瑞幸小鹿茶新零售故事的基金,未来将大概率采取负面方式处理瑞幸事件。

其次,目前还未能全身退出的一级市场基金——如大钲资本、愉悦资本等,也将引发各自LP对其各方面能力的质疑,考虑到当下的资本寒冬环境,其他处于募资状态的基金很可能将受到波及、遭遇来自LP方面的多重考验,毕竟是整个行业的事件,一荣俱荣一损俱损。

最后,该人士称,当前全球环境因疫情问题已然存在诸多不确定性因素,筹备赴美上市的创业公司本身已如履薄冰,再添加此次事件影响,更将增多更多阻碍与困难。

疑点仍在法律诉讼不可避免

虽然瑞幸自爆了一份内部特别调查委员会出具的报告,但该报告并未解释清楚所有疑点问题、甚至报告本身便暗藏悬疑。

其一,该报告称内部特别委员会由瑞幸咖啡董事会的三名独立董事组成——邵绍锋(Sean Shao)、濮天若(Tianruo Pu)、以及Wai Yuen Chong。其中邵绍锋担任该特别委员会主席,但同时,邵绍锋又多次在欺诈指控与做空报告中出现。

此前浑水(Muddy Waters Research)做空瑞幸的报告也以其作为危险信号举例,称瑞幸的独立董事Sean Shao现任/曾任一些非常可疑的在美上市中国公司的董事,而这些公司都令公开投资者蒙受了巨大损失。报告称邵绍锋任职过的18家公司中,有4家被指控存在欺诈行为(CHME,ADY,GRO和YONG),5家被指是反向收购,这些都是2011至2012年出现的大批臭名昭著的中国欺诈公司。

其二,此番被归咎责任的刘剑实际与神州优车董事长兼CEO、瑞幸咖啡董事长陆正耀关系匪浅——2008年—2015年,刘剑曾先后担任神州租车车辆管理中心副总和效益管理负责人,此后做过3年神州优车效益管理主管。

另外,根据此前瑞幸财报显示,2019年前三季度瑞幸营收29.29亿元,2018年全年营收8亿元,被曝出的22亿造假额度已然接近2019年全年营收,作为COO,刘剑如何瞒过CFO、CEO操盘此事?既虚报数据、同时又使财报中利润表、资产负债表和现金流量表数据均正常?这也是一个待解疑点。

总之,虽然此次瑞幸公告将所有问题统统归咎于COO,但上海创远律师事务所高级合伙人许峰对第一财经记者表示,其他董监高被追究法律责任的可能性也很大,当然要看具体责任,投资者可索赔的区间也会扩大。

此前,多家美国律所表示,在2019年11月13日至2020年1月31日间购买过瑞幸咖啡股票的投资者如果试图追回损失,可以与律所联系,首席原告截止日期为2020年4月13日。许峰称,这些律所应该是基于已有证据作出的判断。美国证券法要比中国证券法严厉得多,到美国上市一定要遵守中国及美国的证券相关法律,不然可能遭遇灭顶之灾,倾家荡产的可能性也是有的。中介机构在发行以及交易过程中也要保持谨慎,避免卷入重大财务造假而遭遇司法机构的刑事责任追究、证监会罚款以及巨额的集体诉讼等。

另外,许峰称,根据美国法律,提供不实财务报告和故意进行证券欺诈的犯罪要判处10至25年的监禁,个人和公司的罚金最高达500万美元和2500万美元。同时审计机构也可能会涉嫌犯罪,可能要面临严格的举证责任,瑞幸公司、相关董监高、审计机构等中介机构,还可能面临巨额的集体诉讼。