透视腾讯财报遮丑术

三季报终于出来了,对腾讯也一直有追踪,由于买了腾讯股票,所以今天稍微点评一下。直接上正题吧,先给出结论:

1、腾讯利润的水分,越来越高。来自投资股权一次性释放出来的利润,从15Q4占比3.48%,持续增长到18Q3占比37.55%。纸面富贵,无法持续,遮丑效果明显。

2、腾讯的增长发动机——游戏业务,从17Q3王者荣耀后,开始逐渐失去功效。腾讯视频会员数的快速增长,掩盖了增值服务原地踏步的境况,不像腾讯音乐似分拆,典型遮丑操作。

3、其他业务来自支付、云计算(小程序)正在取代游戏业务,成为集团最新增长引擎。也意味着,腾讯结束了3G、4G因技术变化,产生的游戏增长红利期。增长驱动力转变为以微信(支付、小程序等)为主的变现红利期。

经历了腾讯股价从今年1月29日的高点475.60元/股至11月7日的293.4元/股,此次财报正是下阶段市场预期的关键。甚至不仅香港市场,还关系到纳斯达克中概股的走势,以及A股有关板块的行情。

同时,这也是腾讯在今年9月宣布调整组织架构后第一次公开展示财务数据。它关乎着不仅是腾讯和它的对手,甚至是整个互联网领域的生态发展。

在此次腾讯发布第三季度财报发布之前,对腾讯的质疑和期待就已经不绝于耳。预热的看点集中在:云和游戏,这代表着新旧业务重心的传承,关系到融合消费互联网与产业互联网生态的成效,以及探索社交与内容生态创新的路是否可行。

一、腾讯利润水分越来越高

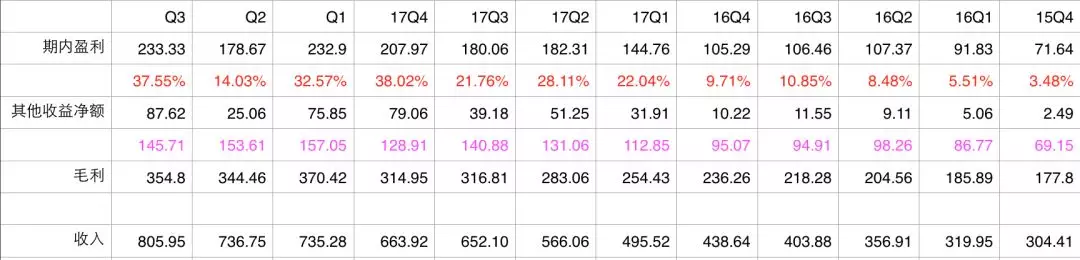

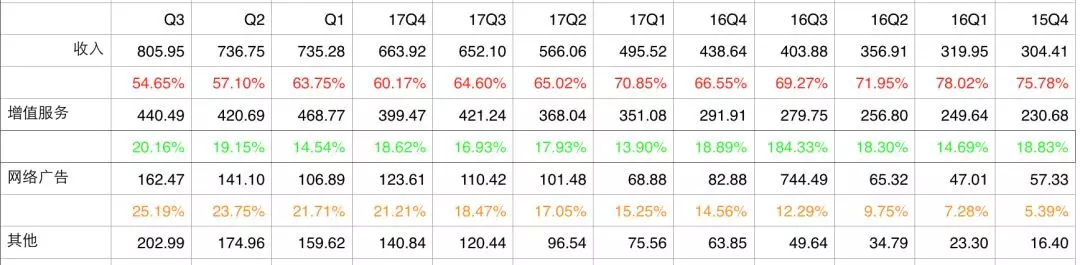

先看下面这张图:

注:上面的统计中,除了百分数外,其他单位均是亿元

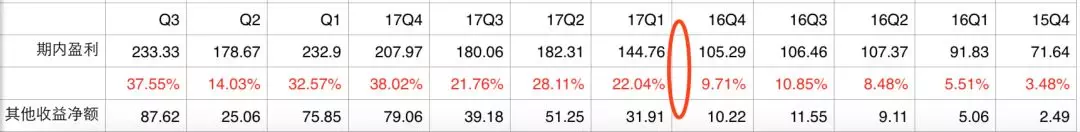

腾讯的利润,水分越来越高,来自股权投资的归属股东利润占比(红色部分),从2015年的Q4季度,一直持续上升到38%左右。

也就是说企鹅的利润的提升,大幅度来自这些被投资企业的上市,一次性释放出来的利润,同时短期内持续的上市热潮,大大掩盖了腾讯实际业务的经营情况,容易造成误判。从17年Q1开始,遮丑快两年了。

这个利润,是没有对应现金流的,属于纸上富贵。看看经营现金流情况:

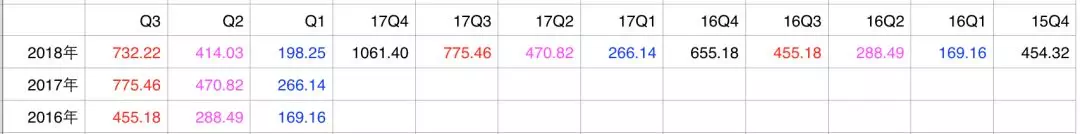

腾讯经营活动所得现金流量净额

注:上面的统计中,除了百分数外,其他单位均是亿元

对比利润,我们很明显确定,腾讯利润在持续增加,而经营活动现金流净额的顶峰,却在2017年,今年出现明显衰退。

(当然,这也和腾讯游戏业务营收,靠卖道具带来的游戏玩家预付款有关)

当然,这种投资股权的利润,也符合腾讯的战略特征,从某种意义上来讲,是腾讯对自己流量的一种变现方式。而流量,绝大部分来源于微信九宫格,这意味着微信变现有多强,腾讯股价有多高。

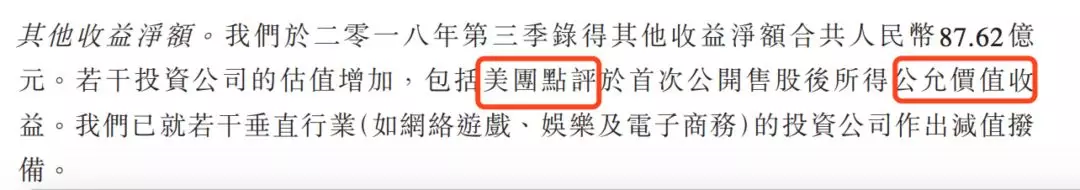

比如这个Q3利润的提升,主要来自美团上市的一次性释放利润。

腾讯以资本+流量,作为投资组合基金,在2010年3Q大战后,开始大规模投资,现阶段正处于果实收获阶段。

从上面的统计中,明显发现分水岭在2016年四季度末期。

注:上面的统计中,除了百分数外,其他单位均是亿元

我们可以大致推算一下,腾讯这个流量+资本的投资组合基金,在2011年后的第五年后,也就是2016年,进入大规模收获果实阶段。

可以理解为【腾讯流量+资本】基金,投资周期为五年,17、18这两年,是收获季节。

问题就来了,这种一次性、资本性的收益,还可以持续多久?

很明显,一般投资性公司,资本市场不会给很高的PE倍数,因为大部分投资人认为,这不是可持续性状态。当然腾讯有自己的特殊性质,以及占据国内最大的流量池。

但作为研究员,不敢去预估会持续多久。我注意到的是,这家公司最终替股东的挣的钱,今年会有30%~40%利润贡献,来自这种投资上市后一次性果实的变现,来自公允价值的变动。

假如哪一天,腾讯投资的公司,大部分已完成上市,而股市出现系统性风险(股灾),就会出现“有毒资产”。

其背后的问题:上市公司,牛市炒股,利润提升,公司股价上涨……最后股灾来临,炒股巨亏,以前挣的利润,一次性跌没了,进而呈现悬崖式的暴跌。

这是风险点,也是大家必须留意的。

总而言之,看到这个趋势,尤其是其他收益净额占归属股东利润的比例,最近三年提升过快,使人产生很大的担忧。

二、游戏不再是增长发动机,逐渐消耗殆尽技术红利

随着中国人口红利所带来的移动互联网的高速增长已经逐渐画上句号,游戏作为腾讯传统的优势项目,舆论的焦点集中在其内部已呈现疲于增长之势,外部不仅要面对竞争对手的虎视眈眈,还有悬在头上的监管风险。

因青少年游戏“成瘾”问题受到了监管部门的关注。自3月份以来,腾讯游戏业务因为商业化审批的暂停受到冲击。随着更多限制游戏发布,在线游戏时长的计划。这导致今年第二季度,与去年同期相比,游戏业务在腾讯营收中占比明显收缩。

另一方面,我们看营收的主要构成结构以及变化趋势:

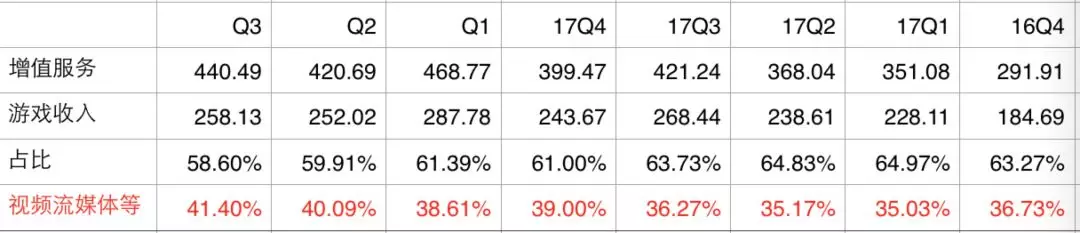

注:上面的统计中,除了百分数外,其他单位均是亿元

基于上面的数据,我们发现,增值服务的绝对数额,在17年Q3之后,基本停滞了增长,始终维持在420亿左右。

而增值服务,主要来自游戏和腾讯视频会员付费等。

而最近一年,正是爱奇艺上市的这一年,也是会员收入飞涨的一年,而根据其他信息,腾讯视频也是类似的;另一个维度,也可以说明腾讯的游戏业务,在2017年Q3之后停滞了增长,甚至出现倒退现象。而这个倒退,恰好被腾讯视频的会员费收入给弥补上,使得腾讯增值服务呈现相对稳定不增长的状态。

注:上面的统计中,除了百分数外,其他单位均是亿元

上表分析中,明显可以看出,视频流媒体等其他增值服务,占整个增值比例比重持续上升。

这其实也在另一角度解释了,为什么腾讯视频,不像腾讯音乐那样分拆上市。因为分拆后,腾讯的增值服务数据将非常难看。

以前不明白,腾讯视频明明比爱奇艺好,为啥不上市呢,这个疑问瞬间解释清楚了。

无他,唯遮丑已。

当然,另一方面说明,腾讯业绩的增长发动机引擎,在去年王者荣耀暑假后,已经发生了变化,不再成为集团的发动机,甚至出现拖后腿的情况。这也是与宏观的国家游戏政策,是吻合的。

当然作为投资人,我是非常肯定腾讯在游戏方面统治力,而且认为游戏行业,是文娱行业里的明珠,现阶段的政策,只是特殊情况,不具备长期持续性。

一句话,我个人认为,文娱行业是目前中国社会经济主要高速增长器,无论是电影、游戏还是歌曲,平均估算下来,都可以大致给出两倍GDP年化的增长率。

现阶段游戏,和12、13年的“茅台腐败酒”那时候的氛围,是类似的。

游戏行业,还大有作为。腾讯游戏的衰退,是非市场性的、非产业性本身成长造成的,衰退本身不可持续,但这场游戏版号的风波,持续多久,这个是没法算命的。

三、腾讯增长引擎换了,微信变现时代来临

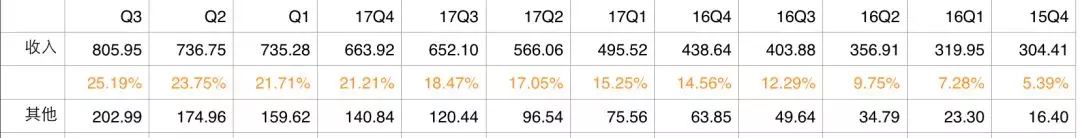

另一方面,我看到“其他”业务的持续增长,从15Q4的5%左右,持续增长到18Q3的25%。

注:上面的统计中,除了百分数外,其他单位均是亿元

其他,是指支付、云计算等相关业务。腾讯也首次单独披露云计算,就是因为数据增长比较好看,目前已成为新的增长点。

在过去几年,游戏业务趁着3G、4G时代技术变化,成为拉动增长的关键因子,不过当下已经失效。而围绕着支付、小程序、微信朋友圈信息流广告等微信流量变现,持续增加到25%,成为新的增长引擎。下一季度,将继续拉动公司收入利润增长。

这个过程也是可持续的,微信在变现方面,还大有作为。

因此通过上面分析,我们可以判断,腾讯的增长引擎,发生了变化。游戏增值业务,由于文化政策因素,短期内(多短、持续多久,不敢给出肯定答复)失去了引擎的作用,现阶段由支付、小程序以及云计算,也就是其他业务,成为新的增长引擎。

总结

腾讯的增长引擎,发生了可逆性变化。

由过去的游戏增值,变成了两架车,一是投资收益的变现,大量被投资公司上市,释放一次性公允价值变动带来的收益;另一个是支付、云计算的“其他”快速增长。

而投资收益,绝大部分是来自微信流量池的变现——战略投资,只不过现在是腾讯收获果实的季节;另一方面,支付、小程序等快速增长,更是来自微信流量商业化变现的结果。

微信变现的强度,也许就是腾讯股价的高度。

当然,或许等腾讯这些来自投资的一次性收益释放完毕后,可能游戏行业的政策放松,游戏再一次成为增长引擎,但这是后话。