一边忙着更名改姓,一边股价跌跌不休,互联网金融到底怎么了?

2018年互联网金融企业的日子似乎并不好过。近期,众多互联网金融公司刮起一股改名潮,其背后的玄机为何?另一方面,2017年到2018年,中国十几家在美国和香港交易所上市的互联网金融企业的股价频频遭遇 “滑铁卢”,让投资者大跌眼镜。这一切,预示着互联网金融的冬天来临了么?

2018年9月17日晚,京东金融低调官宣,将其微博、抖音、头条号等各大媒体社交平台更名为“京东数科”;9月20日,蚂蚁金服也宣布旗下蚂蚁金融云升级为蚂蚁金融科技,专注为行业提供完整的数字金融解决方案;在此之前,今年4月百度宣布旗下金融服务事业群组正式完成拆分融资协议签署并启用全新品牌“度小满金融”,实现独立运营。

名称上的去金融化不仅反映出传统互联网金融行业正逐渐向数字、高新技术服务方向靠拢,也暗示了在政策导向下,传统互金行业正面临着一次大规模的行业洗牌。

集体更名背后的玄机

发迹于2008年前后的中国互联网金融行业,在经历了近10年的野蛮生长后,今年4月的一纸法规为其画上了最终底线。

1

监管升级:

金融回归金融,科技回归科技

2018年4月,中国互联网金融风险专项整治工作领导小组办公室印发了《关于加大通过互联网开展资产管理业务整治力度及开展验收工作的通知》。通知第一条表示:

▲向上滑动灰色方框▲

“通过互联网开展资产管理业务的本质是开展资产管理业务;资产管理业务作为金融业务,属于特许经营行业,须纳入金融监管;非金融机构不得发行、销售资产管理产品,国家另有规定的除外;依托互联网公开发行、销售资产管理产品,须取得中央金融管理部门颁发的资产管理业务牌照或资产管理产品代销牌照;未经许可,不得依托互联网公开发行、销售资产管理产品。”

我们可以将其解读为:金融类公司可以拥抱科技,但是科技类公司不能随意输出低质量的金融服务。

严格意义上说,当前市面上大多数的互联网金融和金融科技公司并不完全符合“金融机构”的法律定义。由于未获得金融牌照,这类公司原有业务在很大程度上遭受了打击。为了不踩监管“红线”,众多机构纷纷通过更名转而输出技术服务。

2

互联网金融行业收益率下降

除此之外,互联网金融行业收益率持续下降,也是众多机构纷纷更名的原因之一。《21世纪经济报道》表示:“截至10月中旬,11只对接余额宝的货币基金中,有9只货币基金的7日年化收益率已跌破3%,与近5年内2013年12月29日的最高值6.5%相比,下跌了58.63%。”

其他货币基金的情况也并不太乐观。根据同花顺数据,目前近800只货币基金的平均7日年化收益率仅为2.9%。互联网金融行业收益率的降低直接导致了各公司向技术输出转移。

3

行业巨头的导向作用

很多公司谋求转型发展往往向标杆企业看齐。据知情人士称,作为支付金融行业巨头的蚂蚁金服的支付、微借贷、信用评级和财务管理等核心金融业务面临的监管压力日益增加,蚂蚁金服也在积极加速转型,将其业务重点转向技术服务,远离支付和消费者金融。

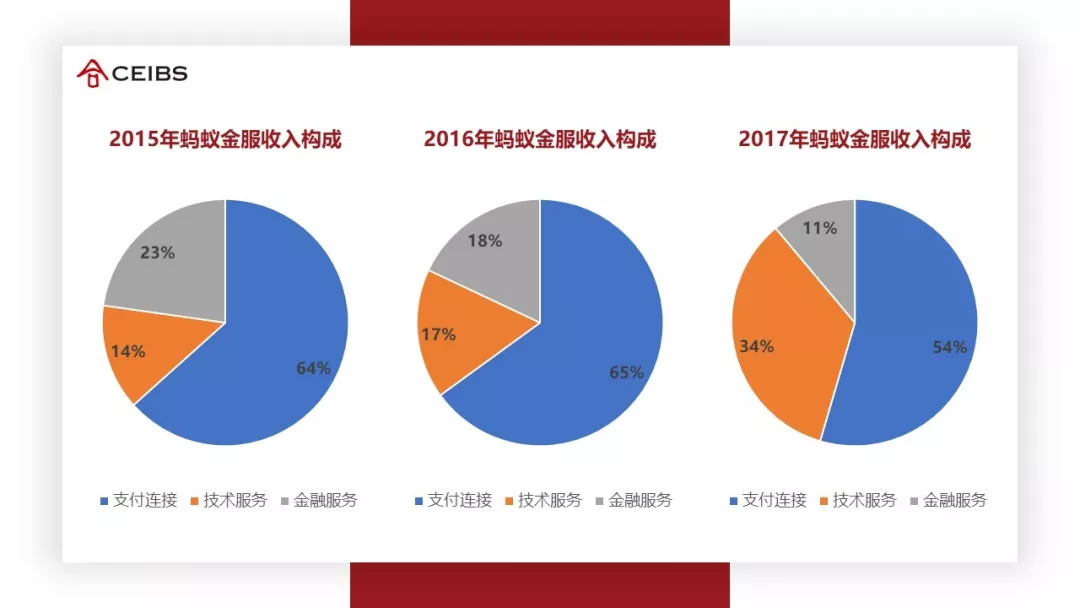

这一趋势我们在过去几年蚂蚁金服的营收构成比例中也可以窥得一二。2015年,蚂蚁金服约64%的收入来自支付连接,23%的收入来自金融服务,14%来自技术服务;2016年,其来自支付连接的收入为65%,技术服务的收入比例上升至17%,金融服务收入占比为18%;2017年,蚂蚁金服技术服务的收入占比大幅上升至34%,支付连接收入占比下降至54%,金融服务收入占比缩水至11%。

根据预测,到2021年时,蚂蚁金服的技术服务收入将上升至总收入的65%,超过支付收入成为第一大收入项。

“金融科技”股价遭遇滑铁卢

2017年至2018年,中国有十余家互联网金融/金融科技企业在美国和香港交易所上市,截止到10月18日,这15家公司中有11家较发行价下跌,最高跌幅达81.63%。这样一个受市场普遍看好,市场估值很高的行业,为何会在股市遭遇滑铁卢呢?

从如下几点中,股价下跌似乎有迹可循:

1

打着科技大旗走老路

在招股书中,绝大部分互联网金融/金融科技公司实际上还是将自己的定位偏好于金融借贷方向,而大数据、云计算、人工智能、智能风控等高尖名词目前只是博取投资者眼球的一种手段。通过阅读公司年报,我们发现线上借贷业务是助力“金融科技”公司营收翻番的主要救兵,从本质上说它们还是缺乏技术基础的金融公司。

2

历史污点重重,市场失信

对于任何一个公司来说, “手脚不干净”,在很大程度上一定会给公司的名誉、诚信和形象大打折扣。一些互联网金融上市公司的历史污点也进而会影响到人群对整个互联网金融行业的看法。

以趣店为例,暴力催收、虚假宣传、威胁恐吓、辱骂殴打这一类标签都是趣店短期内无法平复的历史污点,而且这些污点势必给趣店的公司名誉和未来发展增添了多重羁绊。为了洗白自己或者说为了重塑公司声誉,另辟蹊径,赴美上市谋发展,但声誉还是其硬伤,并且推动了趣店股价的下跌。

3

数据造假断送大好前程

在国际交易所如果数据造假,不仅会断送公司的大好前途,更重要的是,数据造假将会抹黑整个中国市场上的互联网金融行业,进而影响上市公司股价的正常攀升。拿已上市的圣盈信(CIFS)来说,自2017年8月8日上市,一年后股价下跌超过65%。美国Muddy Waters Research公司对圣盈信的研究报告指出:圣盈信只是另一个没有价值的中国诈骗类公司罢了;MW坚持认为圣盈信几乎所有声称的商业运行都是虚假的,圣盈信绝大多数的放贷数据及收入数据都是伪造的;是其所见过的最不靠谱的上市公司。

4

国际法规监管趋严

2017年10月,美国金融消费者保护局(CFPB)出台了一项法令,旨在要求停止还款日债务陷阱并要求出借方决定消费者能够负担起的还贷门槛,因为CFPB发现许多借款人在获得贷款后都在重复支付高昂的费用或再为相同数额的债务融资,这种行为最终会导致借款人账户关停。而借贷业务作为互联网金融行业的主要营收业务,在这项法令的影响下,势必会受到严格管控和调整,所以股价下跌也反映了市场预期。

四大建议助力

互联网金融公司健康成长

诚信是基础。大多数业内互联网金融公司为了多招揽客户,或多或少都存在夸大平台的数据技术卖点以及提供服务方面的虚假信息。即使这种欺骗消费者的行为短期来看有利可图,但是长期来看,对公司的名誉和成长存在着致命打击。

拥抱科技。缺乏技术和用户数据基础是中小互联网金融公司面临的主要痛点,而且在监管趋严的大环境下,为了金融与科技共荣,中小互联网金融公司应理性评估高新科技带来的正面与负面作用,用科技助力传统互联网金融的转型。

强化风控能力。除了国家主动干预行业走向外,大多数互联网金融公司缺乏对资金流向的持续监控和风控能力的缺失也是造成金融市场上劣币驱逐良币的一大原因,因此重视科技对资金流向的监控以及风险预警迫在眉睫。

研发金融信息生态体系。长期以来,互联网金融行业缺乏统一集成的信息平台,一个集安全、查询、更新、预警、监管和协助收集征信数据功能的生态金融信息系统的研发呼之欲出。

“路漫漫其修远兮”,互联网金融的转型之路并非是一蹴而就的。值得一提的是,在不越法规红线、不折损商业道德和社会责任、不丢失客户基础的前提下向高新技术过渡,政府的正确引导起着关键作用。在这个过程中政府应当首先成为行业的探路者和奉献者,主动预见行业风险,多方调研后颁布实用性法规,而不是“马后炮”式的滞后管理,才能让互联网金融行业持续健康发展。